「貯金なんてしなくても大丈夫。」

「お金は貯めるより使ったほうがいい。」

「貯金ばかりで後悔している。」

といった話を聞いたことはありませんか。

結論からいうと、上記の考え方をそのまま鵜呑みにするのは危険です。

では、なぜ危険なのでしょうか。

この記事では、貯蓄の必要性や、貯蓄がないとどうなるのかについて解説します。

ぜひ、最後までお読みください。

コンテンツページ

「貯金しないほうがいい」という人はどのような考えのもと、貯金をしないほうがいいといっているのでしょうか。

この章では、「貯金をしないほうがいい」という人の意見について解説しています。

「貯金しないほうがいい」という人は、貯金よりも経験や体験にお金を使ったほうがいいと思っています。

貯金よりも経験や体験にお金を使ったほうが良いという人には、主に以下のような考え方があるようです。

「目的もなくただやみくもに貯金をするよりは、経験や体験にお金を使ったほうが、人生を有意義に過ごすことができる。」

「経験や体験は自身の糧になるため、有意義なさまざまな経験や体験をすることで、将来、より多くのお金を手にすることができる。」

「貯金がなくても、収入があれば生活ができる。働く事ができなければ、セーフティーネットがあるので大丈夫。

上記のような考え方には、共感できる人も多いのではないでしょうか。

貯金をすることを目的にするのではなく、人生を楽しむこと、今を楽しむことに重点を置いた考え方といえます。

「貯金しないほうがいい」という人の中には、貯金をするのではなく、貯蓄をしたほうがいいという意見を持っている人もいます。

日本銀行によると、現在の普通預金預入金利(2023年7月現在)は0.001%/年です。

1,000万円以上の定期預金預入金利(2023年7月現在)であっても、0.005%/年であり、預金に資産を預入していてもわずかしか利息がつきません。

総務省統計局によると、令和4年の全国消費者物価指数平均は総合指数で2020年を100として前年比2.5%上昇しました。

物価が年々上昇しており、預金金利と物価上昇率を比べてみると、物価上昇率のほうが高く、預金をしているだけではお金の価値が減っていくことがわかるでしょう。

そのため、より利回りのよい金融商品を用いて貯蓄をしていくほうがよいという考えです。

たとえば、利回りが3%/年で運用ができれば、現在の物価上昇率よりも高い利回りで運用ができ、物価上昇率を相殺できるほどのお金を維持することが可能です。

「貯金より貯蓄」という考えは、ただ単に貯金をするのではなく、資産運用も活用しながら貯蓄をしていくほうがよいという考え方といえます。

お金を沢山貯めても、使わずに亡くなってしまうと、多額の税金がかかる場合があります。

万が一のことがあった際には、相続が発生しますが、現行、相続税の基礎控除が設けられており、基礎控除を超えない部分に関しては税金がかかりません。

しかしながら、基礎控除を超える部分に関しては、税金がかかる場合があります。

相続税の基礎控除額の計算式は以下の通りです。

相続税の基礎控除額 = 3,000万円+600万円×法定相続人の数

たとえば、配偶者1人子供が1人で、それぞれ遺産の50%ずつを相続すると、4,200万円以上の資産を残して亡くならないかぎり、税金はかかりません。

逆にいうと、4,200万円以上の資産があった場合は税金がかかります。

上記の設定で、被相続人に金融資産や不動産などの資産が1億円あると仮定すると、385万円の相続税が加算されます。(参考:相続税のチェスター)

資産が多くなればなるほど税率があがり、相続税として最高で55%もの税金です。

「税金で取られる」という考えは、貯金をしすぎると万が一の際には税金で取られてしまう部分もあるため、貯金はほどほどにしておこうという考え方と言えます。

参考:総務省統計局「2020年基準 消費者物価指数 全国 2022年(令和4年)平均 (2023年1月20日公表)」

貯金をしなくても特に困ることはないのでしょうか。

この章では、貯金をしなかった場合にどういったリスクがあるのかについて解説しています。

貯金がないといざという出費があったときに、困ります。

ここでは、どういったときにまとまったお金が必要になるかについて解説しています。

働けなくなったとき

なんらかの事情で仕事ができなくなったときに、仕事を再開するまで当面の生活費が必要となります。

貯蓄がないと生活費が賄えず、誰かに頼らざるをえません。

セーフティネットとして生活保護などの制度がありますが、さまざまな条件があり、また、一度受給すると、できないことも増えます。

たとえば、自動車を所有することができなかったり、クレジットカードを作れなかったりと、ケースにもよりますが、さまざまな制限がかかります。

再就職が可能な人にとっては、現実的な選択とはいえないでしょう。

ケガや病気をしたとき

ケガや病気をしたときには、治療費や入院費、通院費が必要となります。

ケガや病気で一定期間以上働けない場合、会社員であれば傷病手当を通算で1年6ヵ月受け取ることができますが、通算期間が終わると受け取りができません。

自営業者の場合、傷病手当のような制度はなく、自身で何等かの対策をする必要があります。

また、障害年金などの制度もありますが、日本年金機構によると、一番高くても「993,750円 + 子の加算額※」が限度です。

※子の加算額は、生計を維持している18歳になった後の最初の3月31日までの子、または20歳未満で障害等級1級または2級の状態にある子がいるときに加算されます。

生活で足りない分は自身で賄う必要があります。

ケガや病気で働けない期間が長引いた場合、貯蓄がないと生活をしていくことが難しくなる可能性があります。

冠婚・葬祭があったとき

冠婚・葬祭のときには、比較的大きなお金が動きます。

自身の結婚や親の葬儀など、数十万円~数百万単位のお金が必要になることが多いです。

また、自身の結婚や親の葬儀だけでなく、親族の結婚や葬儀、友人の結婚や葬儀などでお金が必要になることがあります。

貯蓄がないと、冠婚・葬祭時の費用が払えなくなってしまい、大切な人の人生の節目や最後に立ち会えなくなってしまいます。

総務省統計局「家計調査報告(家計収支編)」によると、65歳以上の夫婦のみの無職世帯では毎月22,270円のお金が不足しています。

65歳から20年間老後を過ごすとすると、約534万円ものお金が不足することになります。長生きであれば、さらにお金が必要です。

貯蓄がないと、老後の生活に余裕がなく、切り詰めて生活をしなければならなかったり、働き続けなければいけなくなる可能性があります。

貯蓄がないと、常に収入が必要になります。

収入がないと、日々の生活ができなくなってしまうからです。

たとえば、自分と向き合う時間が欲しいと退職した場合や、なんらかの事情により働けない場合、仕事以外の収入がなければ生活ができなくなってしまいます。

参考:日本年金機構「障害基礎年金の受給要件・請求時期・年金額」

貯金をしたくないという人もいると思いますが、いざという時のためにも貯蓄はしておいたほうがよいといえます。

この章では、お金を貯蓄する方法について解説しています。

定期預金とは普通預金と違い、満期のある預金です。

満期までの一定期間、資金を引き出すことができない代わりに、普通預金よりも高い金利が設定されています。

定期預金でお金を置いておくことで、無駄にお金を引き出すことがなくなります。

また、普通預金より高い金利がつくので、利息が多くつきます。

貯金として置いておきたいお金は、定期預金にしておくとよいでしょう。

保険の機能をつけたまま、資産形成機能もついた保険のことです。

満期がある場合は満期保険金があったり、途中解約の場合でも解約返戻金が戻ってきたりと、掛け捨てではなく、貯蓄としての機能を備えています。

満期時や解約するタイミングによっては、払い込んだ保険料よりも増えて返ってくる商品もあり、資産形成の手段としても使用されています。

とはいえ、貯蓄型保険はリスク性商品に該当するため、リスクについてもしっかりと理解したうえで利用するようにしましょう。

NISAとは、株式や投資信託などの金融商品の譲渡益や配当が非課税になる制度です。

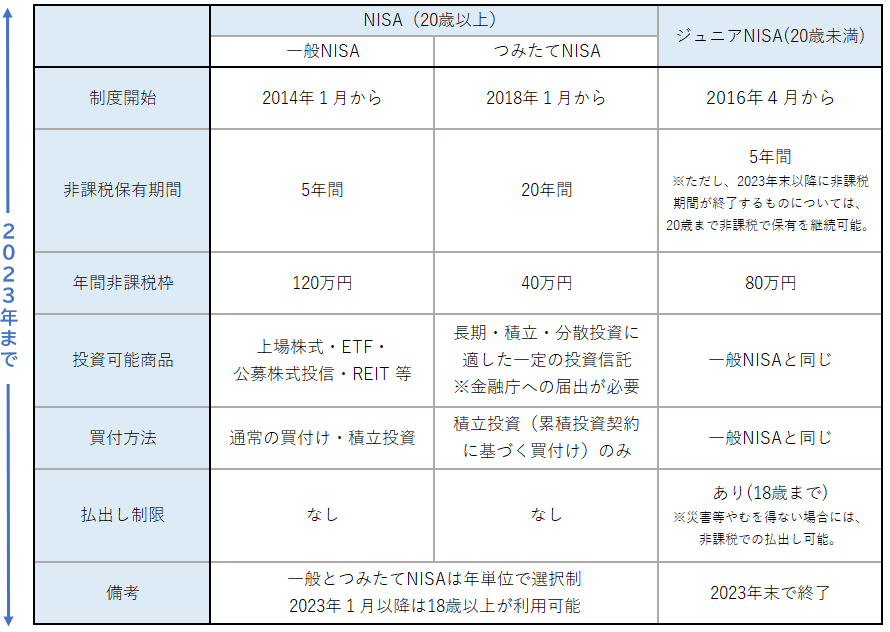

「一般NISA」や「つみたてNISA、「ジュニアNISA」などの種類があり、各内容は以下の通りとなっています。

出典:金融庁「NISAとは」

NISAが活用できるようになったことで、株式や投資信託を始める人が増えています。

非課税枠があるため、利益が確保しやすいからです。

NISAを使用しなければ、株や投資信託の利益に対して税金が20.315%(所得税15%、住民税5%、復興特別所得税2.1%)かかり、利益が圧縮されます。

たとえば、保有している投資信託を売却し、20万円の利益が出た場合に、NISAを活用していれば20万円がまるまる手元に残ります。

しかし、NISAを活用していなければ約4万円が税金で取られるため、手元に入るのは約16万円となり、利益が圧縮されるのです。

株式や投資信託などの金融商品にはリスクがありますが、大幅に資産が増える可能性があります。

金融商品のリスクやNISAの制度をしっかりと理解したうえで、活用するようにしましょう。

冒頭に紹介したように、「貯金しないほうがいい」という人の意見に共感する人も多いのはないでしょうか。

確かに「貯金しないほうがいい」という人の意見も参考になります。

しかしながら、貯金や貯蓄がないと、いざというときに困ることが多いです。

過度な貯蓄は必要ないかもしれませんが、急にお金が必要になった時に安心できるほどの貯蓄をしておくと、困らずにすみます。

本文でも紹介しましたが、貯蓄する方法も様々です。

人によってリスクをどれだけ取れるのか、また、毎月どのぐらいの金額を貯蓄に回せるのか、いざという時にどのぐらいお金が必要になるかも違います。

弊社では、個別に面談し、それぞれに合った資産形成方法をご案内させていただいております。

「資産形成をしたくてもやり方がわからない」

「あまり貯金をしていないけれど、今のままでよいのかわからない」

という方は、この機会にぜひ、弊社へご相談ください。