「みんな実際にはどれくらい貯金をしているの?」と気になったことはありませんか?

また、貯金はいくらあれば安心なのでしょうか。

この記事では、20代から40代の単身世帯と既婚世帯で貯金がいくらあるかを紹介します。

そして、貯金はいくらあればよいのかをライフイベントで必要な金額をもとに解説していきます。

さらに、効果的な貯金の方法や資産運用についてもふれていきます。

コンテンツページ

自分と同世代の人がどれくらい貯蓄しているのか、気になったことはありませんか?

実は毎年、「家計の金融行動に関する世論調査」として、各世代でどれくらい貯蓄があるのかが調査されています。

そこでこの項では、調査をもとに、各世代でどれくらい貯蓄を持っているのかについて解説していきます。

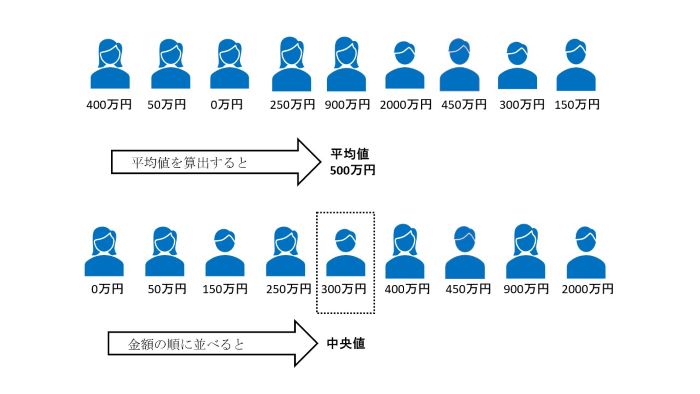

ここで、各世代の結果を見ていく前に、数値を読み解く上で重要な「平均値」と「中央値」について解説します。

ちなみに、平均額とは「合計した金額を人数で割った金額」を指し、中央値とは「昇順もしくは降順に並べた際の中央の数値」を指します。

以下は、ある年代の調査対象10世帯それぞれの金融資産保有額を示しているとします。

参考:令和4年(2022年) 家計の金融行動に関する世論調査[二人以上世帯調査]

調査結果の一括ファイル内p15

10世帯の金融資産平均値をだすと500万円となりますが、実際に500万円を超えているのは2世帯だけです。

その場合平均値が500万円とは言えど、大部分の世帯が500万円を下回っており、事実とはかけはなれた印象を持つことになります。

このように平均値という指標は、全ての値の平均を示すため全体の世帯の一般値を示したいときには必ずしも適切ではない場合があります。

この欠点を補うために、中央値を用いた指数も公表することにしています。

ここでいう中央値とは、調査世帯を金融資産保有数の少ない順(あるいは多い順)に並べた時に、中位(真ん中に位置する世帯の金融資産保有額のことです。

例えば、自分の金融資産保有額が中央値である世帯(上の例では300万)からみると、自分たちの世帯よりも多く金融資産を持つ世帯と、自分たちの世帯よりも金融資産保有額が少ない世帯がちょうど半分だとわかります。

そのため、中央値というのは世帯全体の実感により近い数字になると考えられています。

金融広報中央委員会の「家計の金融行動に関する世論調査(令和4年版)」では、20代の金融資産保有額は、以下のようになりました。

| 預金額平均 | 金融資産保有額平均値 | 金融資産保有額中央値 | |

| 単身者 | 87 | 176 | 20 |

| 夫婦世帯 | 121 | 214 | 44 |

単位は万円

結果、20代単身者の預金額平均は87万円、20代夫婦世帯の預金額平均は121万円でした。

単身者も夫婦世帯も、預金を含めた金融資産保有額の中央値が平均値を大きく下回っています。この調査に参加した20代のうち半数の金融資産は、平均金額以下ということになります。

20代では、単身者も夫婦世帯も、沢山貯蓄をしている人と、貯蓄があまりない人の差が大きく開いているということがわかりました。

20代では特に単身者の場合、貯蓄が無くてもあまり不自由に感じないかもしれません。

しかし、これから結婚、出産、子育てといったライフプランを考えているのであれば、そのための貯蓄が必要になります。

準備をするなら、まだ十分時間のある20代のうちに始めておいた方が賢明です。

続いて、30代の金融資産保有額についてです。結果は、以下のようになりました。

| 預金額平均 | 金融資産保有額平均値 | 金融資産保有額中央値 | |

| 単身者 | 218 | 494 | 75 |

| 夫婦世帯 | 246 | 526 | 200 |

単位は万円

結果、30代単身者の預金額平均は218万円、30代夫婦世帯の預金額平均は246万円でした。

20代では単身者も夫婦世帯も、金融資産保有額の中央値が平均値を大きく下回っており、半数の人の金融資産が平均金額以下という結果になっていました。

ですが、30代の場合は単身者の方が、中央値が平均値を大きく下回っています。

30代では、特に単身者が、沢山貯蓄をしている人と貯蓄があまりない人の差が大きく開いているということがわかりました。

ただ全体として、20代と比べ30代の方が金融資産保有額が増えています。

年齢を重ねるにつれ、収入が増えて蓄財ができるようになることと、以後のライフイベントを見据えた貯蓄を始める人が増えていると考えられます。

もちろん全員ではないにせよ、結婚、出産、子供の教育費、マイホームの購入を考えるのであれば、大きな金額が必要になります。

それぞれのライフプランに応じて準備をすることが肝心でしょう。

続いて、40代の金融資産保有額についてです。結果は、以下のようになりました。

| 預金額平均 | 金融資産保有額平均値 | 金融資産保有額中央値 | |

| 単身者 | 250 | 657 | 53 |

| 夫婦世帯 | 356 | 825 | 250 |

単位は万円

結果、40代単身者の預金額平均は250万円、40代夫婦世帯の預金額平均は356万円でした。

20代や30代よりも預金額平均や金融資産保有額平均値があがっているのがわかります。預貯金や金融資産保有額は、年を重ねる毎に増えているようです。

40代になると、子供の教育費や住宅ローンなどの資金が必要になる場合が増えるため、預貯金が必要になってくると考えられます。

さらに、自分だけでなく配偶者の両親の介護などにも資金が必要になってきたり、それによって自分自身の老後の生活についても考え始める時期になります。

夫婦世帯だけでなく、単身者でも、将来の自分の生活に対して不安感をもったり、準備を始める意識も芽生えてくる世代ではないでしょうか。

ここまでは、20代から40代の人がどれくらい資産を持っているのかをみてきました。多いと感じるか少ないと感じるかは人それぞれでしょう。

データを読みとく中で注意が必要なのは、これらのデータの平均は「金融資産を全く保有していないと回答した世帯を含む」という事です。

平均値は、貯蓄がゼロの人も含んだ数値です。つまり、平均値となっている金額よりもはるかに多くの資産を持っている人も多いということです。

資産は多い少ないに目が行きがちですが、平均値というものはあくまで目安にしかなりません。大切なのは、自分が必要な資金をいかに効率よく貯めていくことではないでしょうか。

資産はため込んでいるだけでは意味がありません。貯蓄をしている人は、自分が欲しいもの、あるいは人生で起こりうるライフイベントに向けて貯めていることでしょう。

ではここで、人生で起こりうるライフイベントにはどんなものがあるのか、それぞれにかかる費用と共に紹介していきます。

ライフイベントの1つとして、結婚式があります。

結婚式の傾向について株式会社リクルートが調べた「ゼクシィ結婚トレンド調査2021」によると、挙式や披露宴にかかった費用の平均は、約292万円とのことでした。

もちろん、挙式の内容や招待する人の人数によっても大きく変動する数値にはなりますが平均値が約300万円の費用になるようです。

また、結婚式で招待客からもらうご祝儀の総額は、全国で平均約176万円となっています。

いただいたご祝儀が結婚式の費用に充てられるとしても、夫婦の負担額は116万円となり、お互いに折半したとしても約60万円とまとまった資金が必要になります。

親なども費用を負担してくれるという場合もあるかもしれませんが、結婚式をあげるというのであれば、自分たちでもある程度貯金をしておく必要があります。

厚生労働省が公表している「出産費用の実態把握に関する調査研究」によると、令和3年度における出産費用の全施設の平均額は46.7万円です。

病院の種類で見ると、公的病院の平均は452,288円で、中央値は449,915円でした。公的病院は、私的病院や診療所よりも平均出産費用が安く済む傾向があるようです。

なお、この負担額のなかには、室料差額などは含まれていません。どのような病院を選ぶかによっても費用は大きく変わってきます。

さらに、子どもが生まれるにあたっては、産着やおむつ、ベビーベッド、ベビーカーやチャイルドシートなど多くのベビー用品が必要になります。

これらを一式そろえるためにも、多くの費用がかかります。

出産すると、原則として健康保険から42万円の出産一時金を受給できるとはいえ、基本的にそれだけで全てを賄うことは難しいです。

必要な費用は計画的に準備できるようにしましょう。

出典:「出産費用の実態把握に関する調査研究(令和3年度)」

教育費は進路によって差がありますが、子ども1人あたりにかかる教育費は、1000万円以上とも言われています。

では実際にどれくらいの教育費がかかるのか、文部科学省が出している「平成30年度子供の学習費調査」をもとにみてみましょう。

幼稚園から高校までの学習費総額の平均

次に、大学にかかる費用について、日本政策金融公庫「令和3年度『教育費負担の実態調査結果』」をもとにみてみましょう。

大学の系統別入学費と学費の総額

上のデータをもとに、幼稚園から高校は公立を、大学は私立大学文系に進んだ時の総額を計算すると、合計で12,308,082円になります。

もちろんどのような進路になるかは、子供の特性や家庭の教育方針によって変わります。

ですが、いずれにせよ子ども1人当たりの教育費は非常に大きな金額になると考えられます。

そのため、早いうちから貯金をはじめておくことが重要です。

出典:文部科学省「平成30年度子供の学習費調査」

結婚して子供ができるとなると、マイホームの購入を考えるようになるかもしれません。

人生の中でも「教育資金」「住宅資金」「老後資金」は大きな買い物といわれますが、教育資金と住宅資金を準備する時期は重なることがあります。

大きな金額になるので、できるだけ早い段階から計画的に準備していきましょう。

住宅金融支援機構の「2021年度フラット35利用者調査」によると、フラット35申込者における住宅の平均購入価格は、以下のようになりました。

住宅の平均購入価格

建売住宅 3,604万円(前年2020年度 3,495万円)

マンション 4,528万円(前年度2020年度 4,545万円)

住宅購入資金の平均は下がる年もありますが、全体をみると徐々にアップしてきています。

住宅価格は、新築か中古かといった物件の状態や、地域によっても大きく異なります。

住宅購入を考えている場合は、普段から居住地の不動産広告に目を通すなどして相場をつかんでおくとよいでしょう。

出典:住宅金融支援機構「2021年度フラット35利用者調査」

もちろん、これまで紹介してきた全てのライフイベントが必ずあって、お金が必要になるかというとそうではありません。

生涯独身で暮らす場合は、自分の身の回りの費用だけになるため、まとまった金額は必要にならないかもしれません。

結婚したとしても結婚式をしなかったり、子どもがいないので教育費は必要ないという場合もあるでしょう。

ただし、老後に仕事をリタイアした後の生活費は誰でも必要になります。老後を迎える前に、万が一病気やけがなどで働けなくなってしまったら収入源がなくなってしまいます。

勤めている会社がある日突然潰れてしまう、ということもありえないことではありません。そんな時、どうやって以後の生活をしていくのでしょうか。

基本的には、自分の蓄えでしのいでいくことになるでしょう。このように、特別なライフイベントはなくても貯蓄が必要になる場合はいくらでもあるのです。

その日暮らしで収入をすべて使ってしまうのも考え方の1つですが、やはりいざという時のために、貯蓄を増やしておきたいと考える人は少なくないのではないでしょうか。

将来の為に貯金をしなければいけない、と漠然と感じている人はたくさんいるでしょう。

ですが、何から始めたらよいか分からないために、特に何もできていないという方は多いのではないでしょうか。

また、貯金を始めてはみたものの、思った以上に辛く途中で挫折してしまって、結局目標金額に達しなかったということはありませんか。

せっかく貯蓄をするなら良い方法を知りたいと思う方もいらっしゃるでしょう。

実は、貯蓄を成功させるにはちょっとしたコツがあるのです。この項では、効果的な貯金の方法を解説します。

貯金をするにあたって一番最初にやることは、現在の支出と収入の状況を正確に把握することです。現在の収入がいくらで、どんなことにいくら支出しているのか明確にしましょう。

共働き世帯であれば、共に収入を公表して家計全体の収支を把握することをおすすめします。

もし、管理ツールを使用していない場合は、いきなり家計の収支を明確にすることは難しいので、まずは家計簿をつけて管理をしましょう。

手書きで作成しても良いですが、アプリ等を使用すれば手軽に収支の管理が出来ます。

それだけでなく、年間の収支をグラフ化したり口座連携していつ何にどれくらいお金を使ったのかという管理ができるものもあるので、大変便利です。

自分が続けやすい方法でよいのでまずは、収支の状況を明確にすることから始めましょう。

そうすると、家賃や通信費といった固定費や、食費や光熱費といった変動費、雑費や使途不明金などがいくらなのかわかり、支出が減らせるものと減らせないものが明確になります。

支出が減らせるものについては費用を削減していくのですが、我慢ばかりしているとストレスになります。使っていい予算をあらかじめ設定しておき、その中で完結するようにしておきましょう。

そうすれば、使う楽しみも確保できて上手にやりくりすることができます

貯蓄を増やすには、収入を増やすか支出を減らす必要があります。

しかし、収入を短期間で増やすのはとても難しいことです。一方、支出はちょっとした工夫で減らすことができます。

特に、家賃や通信費、保険料といった固定費は定期的に見直すことで家計の負担を減らすことができます。

家賃を見直すなら、賃料の低い家に引っ越したり、住宅ローンの借り換えを検討してみるのも方法の1つです。

スマートフォンやインターネットなどの通信費は、比較して安いキャリアに変更するとかなり安くすることも可能です。

また、生命保険の内容も不必要なものはないかよくチェックしましょう。中には公的保険でカバーされている保障があるにもかかわらず、重複して保障を重ねてしまっている場合があります。

本当に必要なものは何かを見極めて、必要なものを安く用意することで、固定費を削減しましょう。

食費や光熱費なども、外食を控えて自炊を心がけたり、節電を意識するなどして節約するのは効果的です。

しかし、あまりにも無理をして節約をするとストレスになってしまうようであれば、おすすめしません。継続することが大切なので、無理のない範囲で取り組みましょう。

収支の内容が明確になったら次は、貯蓄をする目的と目標を決めましょう。

貯蓄が成功しない原因の一つに「目標なく貯金を始めてしまうこと」があります。

目標なく貯金を始めてしまえば、必要のないものをつい購入したりある程度貯まったら満足して使ってしまうといった誘惑に勝てません。

結果的に貯蓄を達成できずに終わってしまうのです。

これを防ぐためには、貯蓄の目的や目標を明確にしてから貯蓄を行うようにしましょう。

貯蓄の目標になる事柄は、旅行とか趣味の為といった達成が楽しみになるようなことであれば、よりモチベーションが上がるでしょう。

貯蓄をする際によくあるのが、収入のうち生活費を先に使用し、残った分を貯蓄するという方法です。これは必ずしも良くないわけではありませんが、効果的に貯蓄するにはおすすめしない方法です。

確実に貯蓄をするには、「貯蓄する分を先にとっておき残った分で生活費をまかなう」というやり方が正解です。

貯蓄を先取りしてしまえば、残りの分で生活せざる負えないので、貯めたい分は確実に貯蓄することができます。

先取り貯金をするなら、給与が振り込まれるタイミングで財形や貯蓄用口座に振り替えられるようにしておくのがおすすめです。半ば強制的に積み立ててしまえば無駄遣いはできません。

また、積み立てをするなら金利を気にせず定期予預金に入れてしまうのはやめましょう。せめて金利のいい銀行を選び、お金を無意味に遊ばせるのはやめましょう。

出来れば、普段使いの銀行と預金する銀行を分けることをおすすめします。単純においておくだけならより金利の良い銀行に入れるべきだし、出来れば簡単に出し入れできないようにしておくのがおすすめです。

また、普段使いの銀行なら、使い過ぎを防げるように口座に予備費を入れないようにするとより厳格に支出を管理できます。

引き落としや給与の振り込みを指定することにより、ポイント還元があったりサービスを受けられる銀行もあったりするので、普段使いの銀行や貯金の為の銀行は賢く選びましょう。

お金の流れを把握し、支出を減らすことで予備資金が確保出来たら、積極的にお金に働いてもらいましょう。

かつて、銀行の金利が良かった時代は、銀行に預けておけばお金が増えました。ですが、今は全く違います。お金を大事に手元に置いていては一向に資産を増やすことはできません。

可愛い子には旅をさせよというように、大切なお金にも手元から動いてもらって、積極的に資産を増やす行動をとりましょう。

お金に働いてもらうというのはどういう行動を指すのでしょうか。それは、投資です。

投資と聞くと、危ないとか、リスクがあると感じる方もいるでしょう。もちろん、一瞬で資産を失うようなリスクの高い投資もありますし、秒単位で資産価値が変わってしまうものもあります。

ですが、それは正しい知識をもって選べば、そのような失敗を極限まで減らすことができます。

投資には、リスクの高低があります。短期間で増やそうとすればそれだけリスクを伴います。

一方、十年以上を基本に時間を十分にかければ、リスクを分散させることができます。投資のリスクヘッジをするポイントの一つに、「時間を分散すること」があります。

とても基本的なことですが、知識がないまま投資をすれば大変なことになりかねません。

まずはよく自分で勉強をすること。さらに、詳しい人に聞いたり、セミナーを受けてみるのも良いでしょう。

この記事では、20代から40代の単身世帯と既婚世帯で貯金がいくらあるかを紹介しました。

また、貯金はいくらあればよいのかをライフイベントで必要な金額をもとに解説していきました。

さらに、効果的な貯金の方法や資産運用についてもふれました。

お金を殖やしたいと思う気持ちは誰しも持っていますよね。ですが、難しかったり一歩を踏み出す勇気が無かったりで時間だけが過ぎて行ってしまっていないでしょうか。

時間だけは、資産のあるなしに関わらず全ての人に平等です。しかし、何もせず過ごしていてはせっかくのチャンスを無駄にする可能性があります。

この記事が、あなたの第一歩を踏み出すきっかけになれば幸いです。