「60代は貯金と投資の割合をどのくらいにするべきなのだろう」

「老後資金のためにも貯金の一部を投資に回した方がいいのかな?」

このような悩みを抱えている方も多いのではないでしょうか。

「人生100年時代」といわれる今、セカンドライフのスタート地点である60代のタイミングで資産の見直しを行う必要があります。

本記事では60代における貯金と投資の割合を考えるポイントやおすすめの資産運用方法について解説します。

60代から資産形成を考えている人はぜひ最後までご覧ください。

コンテンツページ

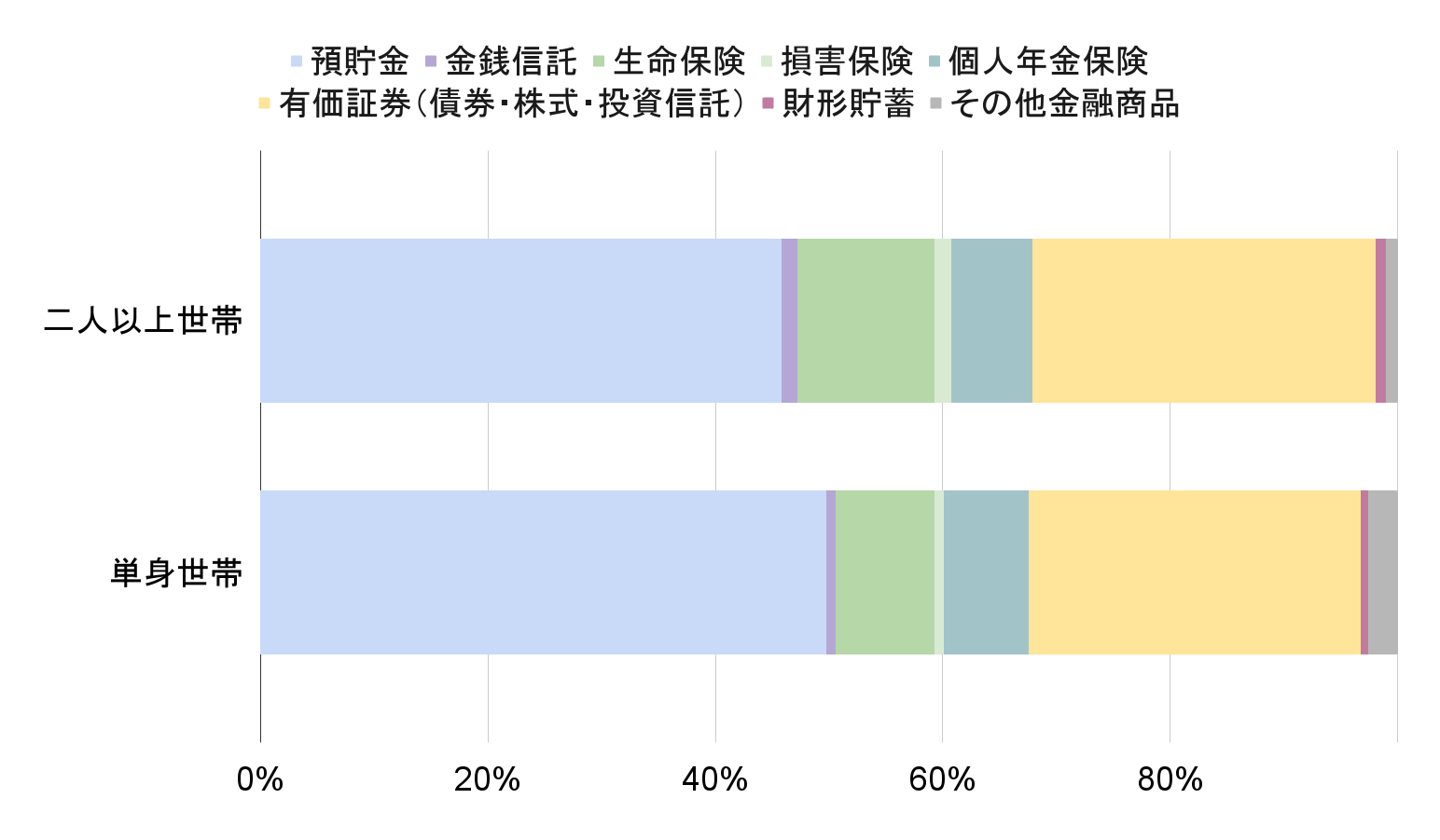

60代の二人以上世帯・単身世帯における金融資産別の割合は以下の通りです。

金融資産の割合は二人以上世帯、単身世帯ともに40%以上預貯金が占めており、単身世帯のほうがやや多い傾向にあります。

二人以上世帯の場合は金融資産の1割ほどを生命保険として保有しており、万が一への備えを確保していることが分かります。

また債券・株式・投資信託など有価証券の割合はいずれも30%ほどです。

一般的な60代世帯では全体の金融資産に対して3割程度を投資に回していると考えられます。

60代の二人以上世帯・単身世帯における平均金融資産保有額は以下の通りです。

| 金融資産保有額 | |

| 二人以上世帯 | 1819万円 |

| 単身世帯 | 1388万円 |

※金融広報中央委員会「家計の金融行動に関する世論調査」(2022年)の「金融資産保有額(金融資産を保有していない世帯を含む)」を元に独自作成

60代の平均金融資産保有額は二人以上世帯も単身世帯も1000万円を超えています。

しかし2019年6月に金融庁から発表された「金融審議会 市場ワーキング・グループ報告書」によれば、65歳以降の老後資金は2000万円以上必要だといわれています。

この「老後2000万円問題」から考えると、60代時点での老後の資金準備はまだ足りない状況であると言えるでしょう。

低金利時代の今は、普通預金や定期預金にお金を入れても利息はごくわずかです。

老後の生活を有意義にするためにも、貯金と投資の割合を見直して少しでもお金を増やせるしくみを作っておくことが大切です。

貯金と投資のベストな割合は人によって異なります。

保有金融資産額や家族構成、お金の使い道、今までの投資経験などから自分に合ったバランスを考えることが大切です。

ここからは60代が貯金と投資のバランスを考えるときのポイントについて解説します。

貯金・投資の割合を見直したい人は参考にしてください。

まずは今保有しているお金を以下の3つに分類しましょう。

・生活防衛資金

・近いうちに使う予定があるお金

・当分使う予定のない余剰資金

すぐに使うお金、使う予定があるお金、しばらく使わないお金に分けることで、投資に回せるお金がどれくらいあるか把握できます。

それぞれのお金について詳しくみていきましょう。

生活防衛資金とは名前のとおり生活を維持するためのお金のことです。

食費や光熱費など毎月の生活費や、怪我や病気の医療費などすぐに使えるお金として用意しておきます。

生活防衛資金は1ヶ月にかかる支出の3~6ヶ月分を用意しておくのが一般的です。

例えば月の生活費が20万円かかる方であれば、60万円~120万円が生活防衛資金の目安となります。

近いうちに使う予定があるお金は「自動車の購入資金」「リフォーム費用」など、使い道が明らかなものを指します。

すぐには使わないお金であっても、使う目的が明らかなのであれば、いつでも引き出せるように預貯金で置いておくのがおすすめです。

「とりあえず貯金しているお金」や「何となく置いているお金」など、使い道が決まっていないお金は当分使う予定のない余剰資金に該当します。

生活に必要なお金や資金使途が明確なお金は別で分けているので、余剰資金は投資に回すのに適している

といえるでしょう。

このように保有しているお金を使い道によって区別することで、自分に合った貯金と投資の割合を知ることができます。

貯金と投資の割合を決めるためには、資産運用をする目的を明らかにしておく必要があります。

商品によって運用期間やリスク、期待できるリターンが異なります。

「老後資金として増やしたい」「年金の足しにしたい」など、人によって投資する目的はさまざまでしょう。

資産運用の目的を明確にした上で、運用期間やどのくらいの利益を目指すのかも考えておくことをおすすめします。

投資は預金と異なり、少なからず元本割れのリスクがあります。

そのため、どのくらいまでの値動きであれば許容できるかを把握することが大切です。

受け入れられる損失額を明確にすれば、投資に回せる金額や商品を決めやすくなります。

貯金と投資のバランスを考えるときは許容できるリスクを考えておきましょう。

ここからは60代から始める資産運用におすすめの方法を紹介します。

貯金と投資の割合を見直した上で、これから投資を始めたいと考えている人はぜひ参考にしてください。

投資信託は60代から資産運用を始めたい人におすすめの金融商品です。

特に老後資金としての資産形成を考えている場合、リスクを抑えながら投資することが大切です。

投資信託は専門家が投資家から集めたお金をさまざまな資産に投資して運用する金融商品を指します。

100~1000円と少額から投資できて、運用のプロが株式や債券など複数の資産に分散投資してくれるのがメリットです。

今まで投資をしたことがない人でも始めやすい運用方法といえます。

債券運用は長期的に運用しつつ定期的にお金を受け取れるのがメリットの金融商品です。

国が発行する「国債」や会社が発行する「社債」など、発行する主体によって満期までの期間や利回りが異なります。

償還までは年1~2回の利子収入を受け取れて、満期まで保有すれば元本が返ってきます。

債券は発行体が破綻・倒産すると予定通りの利払いや償還を受けられなくなる信用リスクがあります。

とはいえ個人で購入できる債券は信用度の高いものも多いので、元本を守りながら運用したい人におすすめです。

高金利で運用しながら、老後資金の準備だけでなく万が一の保障も用意できるのが外貨建て保険です。

まとまったお金を一括で保険料に充てる「一時払い」と、毎月あるいは毎年保険料を支払う「平準払い」のタイプがあります。

外貨建て保険は保険料の支払いや運用をすべて外貨で行い、満期時や解約時は基本的に円か外貨を選んで受け取り可能です。

為替リスクによる円換算の元本割れには注意が必要ですが、高金利や為替差益によって大きく増やせる期待があります。

老後資金としての運用だけでなく、死亡時の保障として家族にのこすことができるのもメリットです。

本記事では60代の金融資産の現状や貯金と投資のバランスを考えるときのポイントについて紹介しました。

人生100年時代である今、余裕のある老後を迎えるためにも60代から貯金と投資のバランスを見直しておくことが大切です。

使うお金と使わないお金に色分けした上で、目的やリスク許容度に合った商品で資産運用をしましょう。